【百傳媒財經專欄】文/ 市場分析師 陳昱亨

時序進入企業財報公布周,短期將成影響股市的主要因素,投資者密關注去年Q4財報結果和2024年展望,以尋找企業增長前景改善跡象。目前有111 家S&P 500指數企業發布Q4 EPS指引,高於97家的5年均值,也高於98家10年均值。然在這111家企業中,卻有72家發布負面EPS指引,39家發布正面EPS指引。發布負面EPS指引之企業數量高於57家的5 年均值,高於62家的10年均值;發布正EPS指引的公司數量低於40 家的5年均值,所幸仍高於36家的10年均值。

根據FactSet的資料,目前S&P500企業2023 Q4 EPS年增長率預計為1.3%。這將是美股獲利此前連續下滑三個季度後,連續第二個季度實現正增長之格局。不過,增速預期相比此前預計的大幅下調6.8個百分點,因為此前於第三季初時分析師還預計年增長率高達8.1%,同時還遠低於2022年至2023年3.6%的平均增長率。另根據LSEG資料,EPS增長率則有4.4%,高於FactSet調查。

截至1月12日為止,以S&P500各類股獲利預估來看,預期5個類股獲利預估為正增長,其中以通訊服務類股年增長最高為41.3%;5個類股獲利預估為負增長,一個類股沒有增長。與去年底相較,已經有7個類股獲利增長下調。

截至1月12日為止,以S&P500各類股的營收預估來看,預期有8個類股獲利預估為正增長,其中以房地產類股年增長最高為6.8%;3個類股獲利預估為負增長。不過與去年底相較,則是有4個類股營收增長下調。

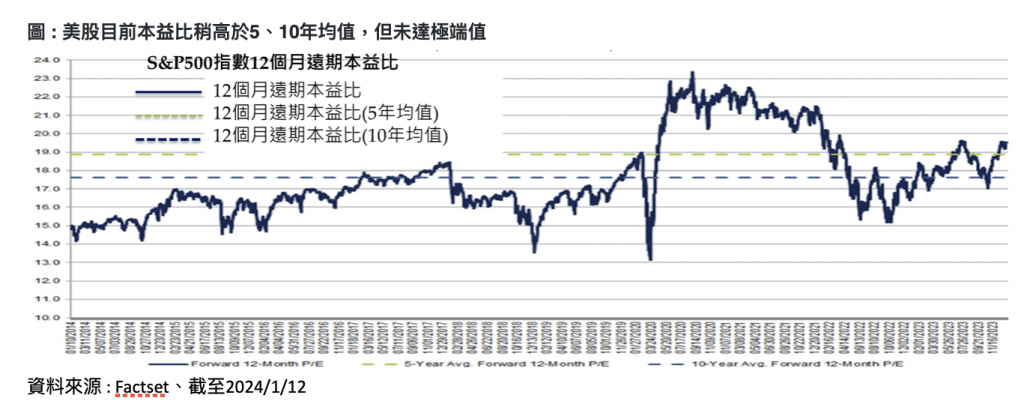

截至1月12日為止,S&P500遠期12個月本益比為 19.5,目前本益比高於5年平均值(18.9)和10年平均值(17.6)。由於近期美股受殖利率下滑及降息預期推升上漲,因此本益比來到2022年以來新高。雖然目前美國通膨持續下滑加以就業市場也緩慢降溫,經濟狀況堪稱穩定。不過在美股本益比相對高於5年、10年均值的情況下(未到極端高值),建議可以適當將股性商品部位下降,提高平衡型部位比重、或大中小型兼具的股性商品,或債券以減低波動風險。

最後,觀察最新聯準會資產負債表等水位,元月第二周起市場資金流動性有轉趨回升跡象;加上股債波動(VIX與MOVE指數)處在低檔,無明顯避險做空跡象;債券當中的CCC債券利差擴大後回落,價格反彈;新興債與投等債利差穩定下滑,顯示股市雖然處於高檔震盪,但屬於漲多修正格局。輔以美股等各國股市技術面呈現短中長均線黃金交叉與多頭排列,應可延續中長期多頭走勢,短線上急漲急跌反向操作,區間操作為主。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

近百年二葉松有禪意 他用「露根」雕出一方天地

高雄苓雅手搖推薦 三多商圈奶茶名單 咀嚼控私藏這一間

台中無菜單私廚推薦 精緻法式料理與歐式甜點 體驗專屬儀式感