【百傳媒財經專欄】文/ 市場分析師 陳昱亨

11月8日週五,在「川普交易」疊加Fed降息力撐美股三大指數齊創新高,道指和標普500創一年來最佳單週表現。週五道瓊首次突破44000點,周上漲4.61%;標普500大盤一度升至6000點上方創年內第50個新高,周上漲4.66%;科技股居多的納指周上漲5.74%。對經濟週期更敏感的羅素2000周上漲8.57%。恐慌指數VIX收跌1.71%至14.94。市場擔憂川普實施關稅計劃,拖累歐洲股市收跌,泛歐股指半年多來首次連跌三週,周下跌0.84%;歐元區藍籌股指連跌四周創一年來最長連跌,週下跌1.54%。美債方面,10年期美債拍賣強勁,加之Fed降息,10年期美債殖利率周跌超8bps。不過兩年期上漲約5bps。美元指數DXY週上漲0.64%,歐元兌美元週跌1.05%,日元兌美元週漲0.24%,澳元兌美元跌1.42%,週漲0.38%。美國EIA原油供應創8月份來新高,加之週五美國颶風風險減弱,拖累全周油價漲幅,美油周上漲1.28%。

在美國總統大選開票之後,開票結果進度相當順利,川普早已鎖定270張以上選舉人票,成爲自格羅弗·克利夫蘭總統以來、美國100多年第二位兩度當選且任期不連續的總統。總統大選層面上,川普不僅可望橫掃七個搖擺州、獲得300張以上選舉人票,並且也是自2004年小布希以來,共和黨總統大選在普選票商首次贏過民主黨。此外,共和黨還在參議院獲得過半的52席、取得控制權,並且目前眾議員選舉佔有優勢,共和黨可望橫掃、創造紅色浪潮。

對市場而言,短期川普當選對市場帶來衝擊後,川普交易仍要重新檢視。10月以來很多資產價格走勢都酷似2016年Q4,而川普回歸之後,市場真的還會走上2016年Q4的局勢嗎,機會或許沒那麼大,一方面是前期市場預期和定價都很充足,另一方面當前資產走勢都可能存在預期偏離現實之處。雖然目前美股美債走勢與川普第一次參選類似,但市場預計於聯準會會議之後,可能會重新選擇方向,具體的川普交易並非千篇一律,要結合市場和經濟的具體環境。

就以川普的產業政策來看,放鬆金融管制、強化國防、製造業回流、增產美國境內石化能源,還有希望將美國打造成全球加密貨幣的中心為主要的重視產業。另外,要加徵進口稅率、更強力去中化(供應鏈)、重啟強硬的汽車進口政策、廢止減排政策與購買電動車的獎勵等,這些就會讓不同產業受惠、也會讓部分產業遭殃。

整體來看,隨著美國大選落幕與聯準會再度降息,美股依然偏多,不過對受害類股則需要適度調整,尤其是過去較熱門的新能源類股。

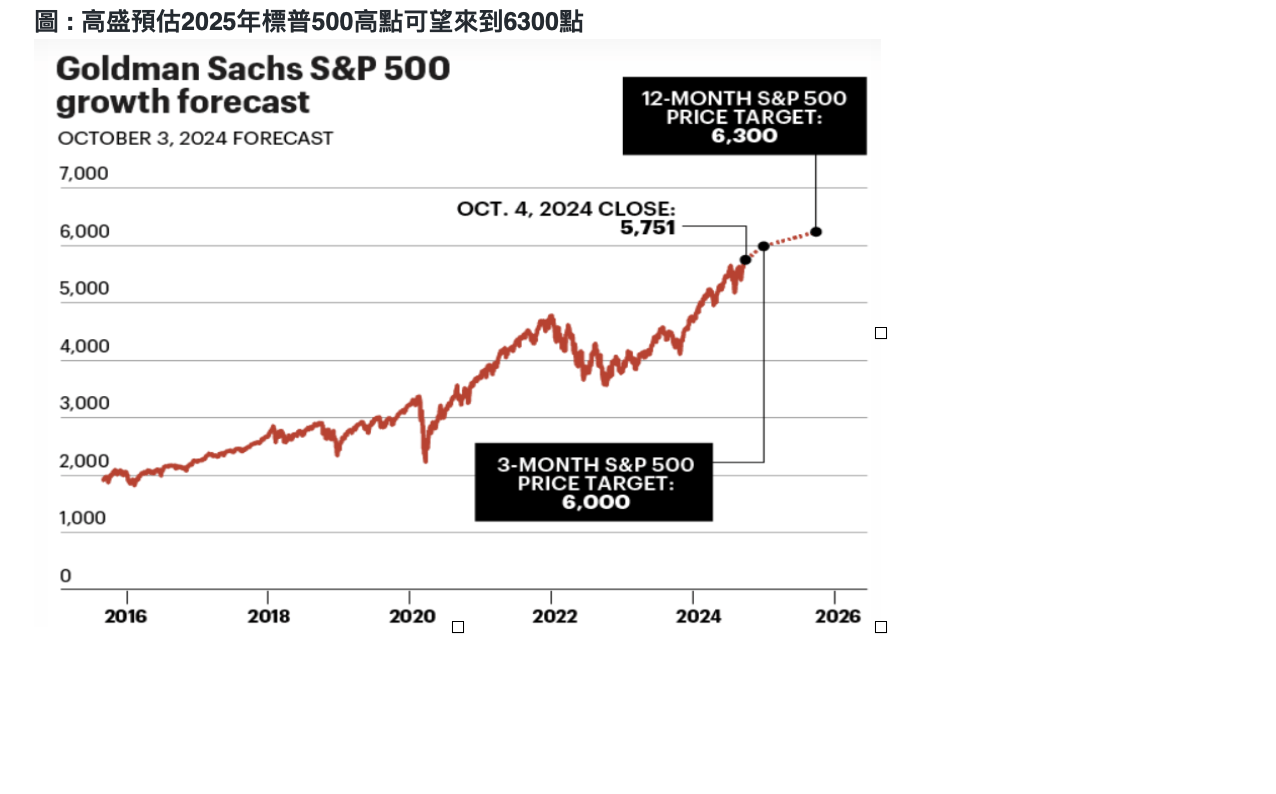

美國大選結束,最新高盛研究報告指出美股到年底這段時間看漲有三大理由,1.從歷史走勢來看,美股在大選年的年底總能強勁上漲。每逢大選年,從選舉日到年底的這段時間內,標普500指數的回報率中值爲4%。而這次,如果這一規律能夠再次應驗的話,標普500指數將有望升至6015點左右,預期本益比爲22倍。2.隨着投資者將資金重新配置到股市,股市應該會走高。3.川普政府推動的併購和IPO活動將進一步支撐股價,因市場預期川普政見-監管措施很可能會放鬆,從而提振企業信心和企業現金支出。Evercore ISI分析甚至2025年漲勢將加速,6月底將達到6600點。

川普勝選的消息推動了美元、美股及加密貨幣的上漲,但與此同時,市場開始定價關稅政策的風險,導致原油、黃金、銅價普遍下跌1。花旗在最新研究報告指出,從歷史趨勢來看,美國總統大選後,黃金通常表現不佳。以2016年川普入主白宮後爲例,黃金在一個月內下跌了8%。花旗認為川普回歸因關稅政策衝擊全球經濟,花旗模擬數據顯示美國對他國徵收10%關稅將導致全球GDP減少0.4%甚至0.6%,而這進一步削弱全球市場石油需求的增長,此外川普也可能通過影響OPEC+的生產決策,進一步影響油市走勢,預期布倫特原油預計將在2025年回落至60美元/桶。但黃金牛市驅動因素仍然存在,仍然認爲黃金價格將在6個月內升至3000美元/盎司。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

暑假出遊潮湧現 全家「寄物+」服務成國內旅遊新寵

反罷信心強烈 高虹安依舊人氣十足

世界旗袍紅白藝能大賞熱鬧登場!展現台灣女性風采與生命能量