【百傳媒財經專欄】文/ 市場分析師 陳昱亨

過去一周,主要美股指多數累漲。標普微漲0.03%,納指和納斯達克100累漲1.41%,均連漲五週,而道指累跌2.33%,創去年3月以來最大周跌幅,終結連漲五週,連漲四周的羅素2000累跌1.24%。各板塊以半導體股漲幅最大,生技次之。下跌類以銀行保險、石油與天然氣、醫療藥品等為主。歐洲斯托克600指數累跌不足0.5%,在連漲兩週後回落。歐洲各國股指齊累跌,德、法、英股連跌兩週,連漲兩週的意股和西股回落。各板塊中,對利率敏感的房產在前週大漲超6%後累跌2.7%,汽車板塊累跌近2.4%,資源類股普跌,而科技累漲1.7%。

上周美股主要受到英偉達(NVDA)股價站上1000美元帶動那斯達克和費半指數再創新高,英偉達在上周除公布財報外並宣佈10比1的股票拆分計畫,並將股息上調了150%。財報發佈後突破1000美元大關。若無其他變數影響,6/1按10比1拆股後,理論上將使每股股價降至100美元左右。美國銀行上週報告中指出,在標普500指數中,股價超500美元的股票總市值約7.4萬億美元,佔該指數比重約16%,都有機會未來進行股票拆分。根據最新研究顯示,拆股後往往會迎來股價上漲。拆股後一年的平均收益率為25%,遠超市場約12%的平均水準。報告並指出無論市場環境如何,拆股似乎都預示著樂觀情緒。當購股成本過高時,管理層或許會考慮通過拆股來吸引投資者。美國銀行團隊也警告,拆股並不必然帶來高回報。約三成股票在拆股一年後回報率為負,平均下滑22%。

另外,上周公布的美國5月密歇根大學消費者信心終值爲69.1較初值有所改善,但仍較4月77.2下滑至近半年來低點。而消費者短期(1年)通脹預期從3.2%漲至3.3%,長期通脹預期(5~10年)從2.9%上升至3.2%。從細項來看,消費者對於對個人財務的看法幾乎沒有變化(民眾對高物價和借貸成本持續對生活成本產生的擔憂),消費者對勞動力市場表示特別關注並感到焦慮 : 他們預計失業率將上升,收入增長將放緩。持續高利率的前景也打壓了消費者的觀點。這些不斷惡化的預期表明,多種因素對消費者支出構成下行風險。消費者也認為美聯儲在未來一年降息的可能性較小。現在只有25%的人認為會降息,而1月份這一比例為37%。耐久財的購買條件降至一年來的最低點,而消費者對當前財務狀況的看法是五個月來最糟糕的。

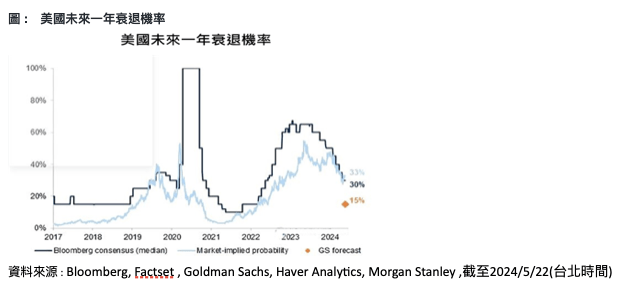

最後,根據彭博、高盛還有市場預期,未來一年美國衰退機率介於15%~33%之間,仍處於偏低的水準。加上美股目前獲利已經連續三季呈現正成長,而摩根史坦利美股獲利年增率預期指標預估美股獲利未來將會持續上揚(與美股實際獲利年增率相關性高達0.8),因此美國經濟及美股獲利未來不宜過度看淡。雖然市場氣氛偏向樂觀,加上經濟及企業基本面也較為正面,不過摩根大通統計該行客戶近期要增持股票客戶比例降至38%,略低於前一周水準。而且美國銀行統計,截至5月17日的一周,該行客戶主要買的投資標的依舊為大型股。以短期的市況來觀察,建議有獲利部位者可部分獲利了結,若欲要進場投資,仍建議以市場所偏好的大型股為主。

註: 筆者為考試認證合格證券分析師(CSIA),以上為市場資訊說明,筆者當盡力提供正確之資訊,所載資料均來自資料來源網站或筆者相信可靠之來源,有關本文提及之市場資訊與分析,不涉及特定投資標的之建議。對其內容完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,筆者並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,應審慎衡量本身需求及投資風險,就投資結果自行承擔結果。

加入百young生活,讓你每天心情更young!

More Stories

高雄苓雅手搖推薦 三多商圈奶茶名單 咀嚼控私藏這一間

台中無菜單私廚推薦 精緻法式料理與歐式甜點 體驗專屬儀式感

苗栗南庄民宿推薦 走進森林深處 享受山林秘境中療癒時光